Отмывание денег – легализация незаконно добытых денег с целью иметь возможность свободно пользоваться средствами.

Обычные доходы физических и юридических лиц проходят через налоговую инспекцию. В ФНС предоставляется отчет о том, откуда появились средства и даже частично на что они были потрачены. Если деньги были получены преступником незаконным способом, он не сможет указать настоящий источник дохода, поэтому прежде чем тратить деньги, ему надо их «отмыть» — создать видимость того, что средства были получены законным путем.

В чем заключается схема отмывания финансов через ИП

Рано или поздно в процессе предпринимательства владельцы бизнеса сталкиваются с проблемой – как получить заработанные деньги? Этот вопрос актуален, в основном, для юрлиц, поскольку ИП и так вправе распоряжаться полученными доходами на свое усмотрение. В отличие от предпринимателей собственники ООО не могут просто так взять из кассы (или снять со счета организации) средства на личные нужды. Предварительно, им потребуется заплатить все положенные налоги, в первую очередь, налог на прибыль или НДФЛ с дивидендов.

Следовательно, чтобы преумножить свое состояние, выдавать сотрудникам «черную» зарплату, финансировать «серые» сделки и проводить прочие запрещенные действия, руководители фирм прибегают к мошенническим схемам. Большая часть из них была придумана еще в 90-ые годы, многие к сегодняшнему дню уже не используются, а некоторые существуют до сих пор. Среди них – вывод денег через индивидуального предпринимателя. В связке с операцией выступает подделка документов, заключение никчемных договоров и скрытое (в отдельных случаях явное) аффилирование ответственных лиц.

Способы отмывки денег

Физические лица часто получают небольшой доход, с которого не платят налог. Однако правоохранительные органы и налоговая инспекция обращает внимание лишь на беспричинное появление у физического лица внушительного состояния, поскольку такие деньги всегда добываются незаконным путем (разбоем, грабежом, мошенничеством и т.д.). Законно же полученные средства можно всегда подтвердить соответствующими документами. Цель мошенника – получить такие документы на средства, добытые незаконным путем.

Наиболее распространенные способы легализации денежных средств, полученных преступным путем, для физического лица следующие:

- Оформить средства официально как выигрыш в казино.

- Перевести средства в офшоры, а затем легализировать их как доход с приобретения очень выгодных акций.

- Разделить капитал на не привлекающие внимание суммы и перечислить их на банковские карты множества доверенных лиц.

Юридические же и должностные лица, которые имеют возможность «прикарманить» денег из бюджета организации часто пользуются возможностью заключить договор с подставными организациями. Подставные организации оказывают несуществующие услуги и берут за это необходимую должностному лицу плату. Операция производится официально с оформлением всех необходимых документов. Затем со счета подставной организации средства переводиться на счет должностного лица, заказавшего отмывку.

Подробнее о схемах обналичивания денег мы расскажем в отдельной статье https://lexconsult.online/7093-shemy-obnalichivaniya-denezhnyh-sredstv

Все указанные схемы общеизвестны и в большей или меньшей степени такие незаконные операции отслеживаются правоохранительными органами. Но из-за привлечения иностранных банков и компаний, доказать вину правонарушителя бывает нелегко.

Что такое законная обналичка

Термин обналичка означает перевод денежных средств из беналичных в наличные. Правила финансового оборота в сфере наличности регулируются Указанием Банка РФ № 3073-У от 07.10.13 г. К законным способам относятся:

- Получение денег в банке на зарплатные нужды и выдачу сумм социального назначения.

- Для выдачи физлицам сумм по страховому возмещению.

- Для расчетов с персоналом по фактическим хозрасходам, включая командировочные.

- В целях расчетов с контрагентами по заключенным сделкам.

- При выдаче средств за ранее оплаченные, но возвращенные потребителем товары или услуги.

- Личные нужды предпринимателя – распоряжаться средствами ИП может по своему усмотрению без каких-либо ограничений.

Обратите внимание! Лимит наличных расчетов между участниками сделки (кроме физлиц) ограничен 100000 руб. по одному договору (п. 6 Указания).

С учетом приведенных выше возможных целей расходования (подробный перечень в п. 2 Указания) абсолютно без рисков можно снять наличность путем получения денег со счета в банке по чеку. Документ заполняется с обязательным выделением цели и суммы к получению. В числе оснований для расходования – выдача дивидендов учредителям фирмы. Или же можно снять средства по корпоративной карте. При этом ответственный работник ведет учет израсходованных финансов, а лицо, получившее деньги, обязано составлять авансовые отчеты. Однако все указанные варианты имеют существенные минусы. Во-первых, это ограничение максимального размера допустимых к снятию средств. Во-вторых, обязанность по уплате налогов с доходов участников.

Принципы расчетов безналичными средствами

Рассматриваемые расчеты через банк реализуются исключительно при наличии соответствующего документа. К примеру, это могут быть письменное распоряжение, судебный приказ, исполнительный лист и прочие документы. Списание выполняется на базе соответствующего распоряжения. В некоторых случаях списание проводится без распоряжения. К примеру, выполняется эта процедура в тех случаях, когда есть соответствующее требование кредитора. Право на списание по просьбе кредитора должно быть указано в соглашении о предоставлении услуг.

Следующий важный принцип – срочность. Существуют такие банковские процедуры: обработка официальных бумаг, списание средств, зачисление денег на счета. Практически для всех этих операций установлены определенные сроки. Последние обычно утверждаются каждым конкретным банком.

К СВЕДЕНИЮ! Платежная обеспеченность предполагает исполнение платежей со счетов в рамках сумм, которые на них имеются. То есть на счетах организации есть определенная сумма. Снять средства сверх этой суммы нельзя.

Следующий принцип – свободный подбор формы для расчета безналичкой. Существует множество форм для расчетов, которые были приведены выше. Это инкассо, аккредитив и прочее. Компания может самостоятельно подобрать подходящую для себя форму.

Унификация платежных документов также важна. Расчетные бумаги составляются по определенной форме. Они могут быть электронными или бумажными. В бумагах содержатся эти реквизиты:

- Форма расчетов.

- Название расчетных бумаг.

- Дата выписки из расчетного счета, номер этого счета.

- Информация о сторонах сделки (плательщик и его контрагент): название ЮЛ, номер счета, ИНН, адрес, номер субсчета.

- Размер платежа и его направление.

- Очередность платежей.

- Дополнительные нюансы.

Документы не будут действительны без печати и подписи.

Популярные варианты обналички через ИП

Все существующие схемы обналички с помощью ИП сводятся к одному – зачисление средств на предпринимателя с последующим выводом денег. Поскольку ИП может пользоваться своими доходами без ограничений, налоговых платежей и составления отчетности. Какой бы способ выбран не был, если он является заведомо ложным и подразумевает составление липовой оправдательной документации, а также образование фиктивных взаиморасчетов, такой вариант признается незаконным. При выявлении фактов мошенничества контрольные государственные органы привлекают нарушителей к ответственности за обнал через ИП.

Популярные схемы незаконной обналички средств:

- Открытие ИП для обналичивания – самый распространенный способ отмывания денег. Подразумевает регистрацию предпринимателя для обнала. Нередко руководители фирм создают ИП на свое имя или же используют подставных лиц. Для обоснования финансовых операций заключаются фиктивные договора купли-продажи услуг и товаров, проводятся взаимозачеты, выдаются ложные займы и т.д. С точки зрения контрольных органов такие действия, безусловно, являются нарушением и караются соответствующим наказанием.

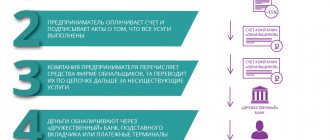

- Привлечение банковских структур – в этой схеме задействуются недобросовестные частные банки, которые (при выходе на нужных лиц) оказывают услуги по обналичке денег. Операции проводятся на встречных потоках путем многочисленных переводов через фирмы-однодневки. В конечном итоге разобраться, что к чему достаточно сложно, а после истечения трехлетнего срока исковой давности уже не актуально. Если же удастся доказать махинации, ответственность грозит всем участникам, включая банки.

- Использование для переводов личных вкладов физлиц – предприниматель переводит средства в пользу гражданина, который предварительно открывает вклад в банке.

- Списание денег через сотрудников ИП – проводится путем перевода на карточки физлиц для возмещения фиктивно оформленных подотчетных расходов. В принципе, это вполне законная процедура, но, если вывод средств достигает миллионных размеров, это, конечно, привлечет внимание налоговиков.

- Использование материнского капитала – в процессе этой схемы осуществляются ложные сделки с недвижимостью, в оплату которых берутся деньги по материнскому капиталу.

В первую очередь, когда компания принимает решение обналичивания денег через ИП, проводится поиск подходящей кандидатуры. После чего на физлицо регистрируется предпринимательство, открывается счет в банке. Затем выполняется незаконный вывод средств, далее деньги передаются плательщику за вычетом оговоренного процента за оказание услуг обналички. При этом многие нарушители считают, что им ничего не угрожает и вычислить мошеннические действия очень сложно. Однако это не так.

Признаки неправомерного оборота наличных средств:

- Короткий период коммерческой деятельности.

- Осуществление ИП того бизнеса, который не входить в перечень рабочих ОКВЭД.

- Простои по реальным направлениям деятельности.

- Открытие банковских счетов в удаленных от места регистрации ИП территориях.

От АФК до ФБК: кого преследуют за «отмывание» денег

В начале 90-х Россия готовилась стать членом Совета Европы. Для этого требовалось выполнить ряд условий. Например, привести национальное законодательство в соответствие с Конвенцией Совета Европы «Об отмывании, выявлении, изъятии и конфискации доходов от преступной деятельности». Первым шагом стали Указ № 1016 и Распоряжение № 460-рп от 1994 года, где расписан план борьбы с легализацией преступных денег. А два года спустя в Уголовном кодексе появилась ст. 174 УК РФ (легализация или отмывание).

Что такое «легализация»? Гражданин получает деньги или приобретает имущество, зная, что оно получено незаконным путем.

По статье планировалось наказывать тех, кто сознательно имел дело с незаконными доходами, чтобы придать им законный вид, говорит партнер Pen&Paper Алексей Добрынин. Но по факту норма не работала и соответствовала международным положениям лишь по форме. Она не отвечала реальной борьбе с отмыванием денег, замечает юрист Феоктистов и партнеры Феоктистов и партнеры Федеральный рейтинг. группа Уголовное право Владислав Кудрявцев. «Это объясняется долгим отсутствием закона о противодействии легализации, в котором должен содержаться обширный комплекс мер финансового мониторинга, позволяющий выявить такие преступления. Без них выявлять факты отмывания денег – искать иголки в стоге сена», – добавляет эксперт. Обсуждаемый закон приняли лишь в 2001 году, параллельно с ним изменилась и сама ст. 174 УК.

История статьи 174 УК

- 1996 год: принят Уголовный кодекс РФ, в нем впервые появляется ст. 174 УК (легализация или отмывание). Наказание варьируется от штрафа в 100 МРОТ до лишения свободы с конфискацией имущества на 10 лет.

- 2001 год:

- 1. Ответственность разделили, выделив из основной нормы ст. 174.1 УК. По ней предусмотрели наказание уже для тех, кто легализует имущество, полученное при совершении преступления именно им, а не кем-то другим.

- 2. Источник происхождения денег или иного имущества ограничили указанием на преступное происхождение.

- 3. Прописали, что к уголовной ответственности привлекают лишь тех, кто «отмыл» крупный размер и более (2000 МРОТ).

- 4. Указали, что под действие этой нормы не подпадает имущество, «отмытое» по налоговым (ст. 198–199 УК) и таможенным (ст. 193–194 УК) преступлениям.

- 2003 год: крупный состав становится квалифицирующим признаком (обстоятельство, отягчающее вину) и начинается от 1 млн руб.

- 2010 год:

- 1. Частично декриминализировали использование средств, которые злоумышленник получил от совершенного преступления.

- 2. Крупный состав считается с 6 млн руб.

- 2013 год:

- 1. Крупный размер стали считать с 1,5 млн руб., а особо крупный – от 6 млн руб. Таким образом, пороговый размер квалифицирующего признака (отягчающего обстоятельства) этой нормы снизили в четыре раза.

- 2. Под действие этой нормы стало подпадать имущество, отмытое по налоговым (ст. 198–199.2 УК) и таможенным (ст. 193–194 УК) преступлениям.

- 3. Унифицированы квалифицирующие и особо квалифицирующие признаки составов преступлений по ст. 174 и ст. 174.1 УК.

- 2019 год: легализацией постановили считать и криминальные деньги, преобразованные из криптовалюты.

Расследовать сложно и сажать тяжело

Согласно статистике Судебного департамента при Верховном суде, число приговоров за «отмывание» составляет меньше 0,01 от всех обвинительных решений по различным статьям УК. Это неудивительно, ведь легализация – это одно из самых трудно выявляемых преступлений не только в России, но и во всем мире, говорит Артем Гришин, заместитель управляющего партнёра Alliance Legal Consulting Group Alliance Legal Consulting Group Федеральный рейтинг. группа Санкционное право группа Уголовное право группа ГЧП/Инфраструктурные проекты Профайл компании . Он отмечает, что в большинстве случаев дела по ст. 174 УК возбуждают, когда проводят расследования других правонарушений.

Из-за этого злоумышленника обычно обвиняют в легализации, когда против него уже возбудили дело за какое-то другое преступление. Ст. 174 УК становится для него вторым составом. Об этом свидетельствует статистика Судебного департамента: у 2/3 осужденных по ст. 174 УК она являлась дополнительной квалификацией. Пленум Верховного суда в Постановлении от 7 июля 2015 г. № 32 «О судебной практике по делам о легализации» разъяснил, что вывод суда о незаконном характере имущества может основываться и на постановлении о прекращении уголовного дела за основное преступление по нереабилитирующим обстоятельствам. Но лишь в том случае, если материалы дела содержат необходимые доказательства.

Проблемы также есть с точным определением признаков подобных преступлений, так что следователи нередко идут на ощупь и исходят из собственного понимания «отмывания», которое может сильно отличаться от действительного определения легализации, констатирует Кудрявцев. Да и большие объемы документальных подтверждений в подобных случаях бывают непосильными для следственных органов.

Вменить легализацию чужих преступных доходов (ст. 174 УК) практически невозможно, эта статья нежизнеспособная. Человек же не кричит на каждом углу, что «я тут наворовал, давай превратим это в недвижимость или провернём на брокерском рынке». Пока квалификация российских следственных работников не позволяет решать вопросы доказывания такого уровня.

Вячеслав Яблоков, управляющий партнер Яблоков и партнеры Яблоков и партнеры Региональный рейтинг. группа Налоговое консультирование и споры группа Уголовное право группа Разрешение споров в судах общей юрисдикции

Сложность состоит и в том, что для привлечения к ответственности за «отмывание» нужно доказать факт другого преступления, от которого и получены «легализуемые» доходы, объясняет старший партнер Коблев и партнеры Коблев и партнеры Федеральный рейтинг. группа Уголовное право Профайл компании Руслан Закалюжный: «Они могут смешиваться с «чистым» или иным имуществом, а это может представлять немалые трудности при расследовании». Кроме того, силовики должны установить, что обвиняемый точно знал заранее о преступном происхождении денег и иного имущества.

По словам Владимира Китсинга из Князев и партнеры Князев и партнеры Федеральный рейтинг. группа Уголовное право Профайл компании , этот момент сложно подтвердить исключительно фактическими обстоятельствами дела. Зато подойдут признания злоумышленников и показания свидетелей, которые знают про обстоятельства тех или иных сделок. Кроме того, пригодятся результаты оперативно-разыскной деятельности, добавляет экс-следователь по особо важным делам ГСУ СКП, старший партнер Адвокатское бюро ZKS Адвокатское бюро ZKS Федеральный рейтинг. группа Уголовное право 16место По выручке на юриста (менее 30 юристов) 41место По выручке Профайл компании Андрей Гривцов: «Прослушивания телефонных переговоров или наружного наблюдения с применением негласной аудиозаписи, в ходе которых соответствующие договоренности фиксируются».

Управленцы под угрозой

Сейчас ст. 174 УК регулярно применяется в тех случаях, когда преступные доходы инвестируют в бизнес или переводят на счета подконтрольных фирм, а затем обналичивают, объясняет Добрынин. Совершение подобных операций силовики и трактуют как «отмывание». Не стоит путать обсуждаемый состав со ст. 174.1 УК. По ней наказывают тех «легализаторов», кто сам совершил преступление и получил от него незаконную прибыль.

Ситуации, по которым могут обвинить в легализации

1. Украденную недвижимость приобретает один гражданин, затем спешно продает её другому по цене, которая ниже рыночной. Нет доказательств, что покупатели уплатили деньги по этим сделкам. То есть нет реальных расчетов или экономической целесообразности в операциях, объясняет Кудрявцев. Подобные контрагенты становятся подозреваемыми.

2. Договор купли-продажи или дарение ворованного имущества являются поддельными. На покупателей и одаряемых могут завести дело.

3. Бизнес-партнер неожиданно возвращает вам на счет крупный долг из средств, происхождение которых выглядит подозрительным. А вы начинаете тратить эти деньги на свои нужды.

4. Фирма покупает украденную недвижимость, а затем продает ее офшору. Сделка вызовет подозрение.

Как правило, организуют подобные преступления те, кто занимает управленческие посты. Своеобразным прикрытием и проводниками финансовых операций нередко оказываются банковские работники, предупреждает Закалюжный. Где-то пятая часть обвиняемых по ст. 174 УК – это индивидуальные предприниматели и руководители коммерческих организаций, опираясь на практику, говорит Китсинг.

Лица, которым обычно предъявляют обвинение в легализации

1. Совершают сделки с преступным имуществом.

2. Фальсифицируют гражданско-правовые договоры и иную отчетную документацию.

3. Имеют среди контрагентов фирмы-однодневки и используют существенные объемы наличных.

4. Проводят сделки с компаниями, которые зарегистрированы в офшорах.

Советы по защите от уголовных дел

Поскольку легализации всегда должно предшествовать какое-то другое (основное) преступление, то распространенной тактикой защиты будет доказать, что его-то как раз и не было. Если удастся опровергнуть версию обвинения об уклонении от уплаты налогов или хищении имущества, то и последующие расчеты на сэкономленные деньги или сделки с имуществом не считаются «отмыванием», объясняет Добрынин. Кроме того, для легализации необходима специальная цель – придать правомерный вид владению, пользованию или распоряжению преступными доходами, добавляет эксперт: «Недоказанность такой цели также свидетельствует об отсутствии состава». Но Кудрявцев предупреждает, что нередко следователи игнорируют необходимость доказать спорный момент.

Дело банка «Нефтяной»

По версии следствия, руководители банка в начале 2000-х открывали счета физическим и юридическим лицам, которые были полностью им подконтрольны. В банке велась черная бухгалтерия и использовались подложные платежные документы, утверждали силовики. Для сокрытия незаконных операций банкиры якобы даже создали отдельную автоматизированную систему. В число клиентов банка входило более 10 подставных фирм, которым выдавались многомиллиардные рублевые кредиты под различную деятельность. Организаторы схемы получали доход в виде процентов и комиссий за оказанные услуги. Кроме того, банкиры занижали объем налогооблагаемой прибыли и нанесли государству ущерб в размере 32 млн руб., утверждают следователи. В итоге обвинению удалось доказать причастность топ-менеджеров лишь к незаконной банковской деятельности, а по ст. 174 УК Таганский районный суд г. Москвы оправдал подсудимых в 2008 году.

Более того, не любая сделка может привести к легализации, подчеркивает эксперт. Так, операции с индивидуально-определенным имуществом никогда не скрывают источник происхождения имущества. Речь идет о договорах аренды, безвозмездном пользовании или доверительном управлении активами. По итогам подобных сделок не прерывается связь преступных доходов с источником их происхождения, отмечает Кудрявцев: «Это и может стать основным аргументом в пользу защиты».

Дело Владимира Евтушенкова

В 2014 году главу АФК «Система» обвинили в легализации денег (ч. 4. ст. 174 УК РФ) при покупке в 2009 году акций «Башнефти» и других предприятий башкирского топливно-энергетического сектора у структур Урала Рахимова. Силовики усомнились в законности приватизации этих активов, поэтому следствие поставило под вопрос и правомерность сделки по продаже нефтяной компании структурам АФК за $2,5 млрд. Дело против Евтушенкова закрыли в январе 2016 года, потому что так и не нашли в его действиях состава преступления. Акции в итоге достались государству, а затем перешли «Роснефти».

Таким образом, защите в таких делах нужно опровергнуть два главных обстоятельства. Во-первых, что изначально имущество кто-то другой приобрел преступным путем. А во-вторых, что покупатель сразу знал: этот актив сам продавец приобрел незаконным способом. На этом и следует сосредотачивать свои усилия адвокатам, говорит Гривцов.

Дело Александра Белова-Поткина

Известного националиста с 2010 года обвиняли в легализации имущества казахстанского БТА-Банка, но задержать его удалось лишь в 2014 году. Следствие считает, что Белов-Поткин вступил в сговор с председателем совета директоров БТА-Банка и экс-министром энергетики Казахстана Мухтаром Аблязовым. По версии обвинения, иностранный чиновник предложил националисту создать экстремистское сообщество и использовать для его развития деньги, похищенные в банке. Первая инстанция в 2016 году приговорила политика к семи годам и шести месяцам в колонии общего режима, но затем дело отправили на доследование. После чего окончательным решением стали три с половиной года лишения свободы, которые Мосгорсуд назначил обвиняемому весной 2022 года (дело № 10-1850/2017).

Кроме того, наличие приговора по основному преступлению еще не означает, что обвиняемому будет автоматически инкриминироваться легализация преступных доходов, замечает Китсинг. Если анализировать оправдательные решения по ст. 174 УК, то в них суды обычно указывают на то, что сделки, которые вменяют обвиняемому, носили гражданско-правовой характер и совершались без преступных намерений, резюмирует старший юрист Bryan Cave Leighton Paisner (Russia) LLP Bryan Cave Leighton Paisner (Russia) LLP Федеральный рейтинг. группа Антимонопольное право (включая споры) группа Арбитражное судопроизводство (средние и малые споры — mid market) группа ВЭД/Таможенное право и валютное регулирование группа ГЧП/Инфраструктурные проекты группа Земельное право/Коммерческая недвижимость/Строительство группа Интеллектуальная собственность (Защита прав и судебные споры) группа Интеллектуальная собственность (Консалтинг) группа Международный арбитраж группа Налоговое консультирование и споры (Налоговые споры) группа ТМТ (телекоммуникации, медиа и технологии) группа Транспортное право группа Трудовое и миграционное право (включая споры) группа Цифровая экономика группа Банкротство (включая споры) (high market) группа Комплаенс группа Корпоративное право/Слияния и поглощения (high market) группа Международные судебные разбирательства группа Налоговое консультирование и споры (Налоговое консультирование) группа Природные ресурсы/Энергетика группа Семейное и наследственное право группа Уголовное право группа Фармацевтика и здравоохранение группа Финансовое/Банковское право группа Частный капитал 2место По выручке 2место По выручке на юриста (более 30 юристов) 5место По количеству юристов Профайл компании Анжела Гламаздина.

Состав в деле Навального

Дело о легализации преступных средств СКР возбудил 3 августа 2019 года, через неделю после первой из несанкционированных акций протеста против недопуска независимых кандидатов на выборы в Мосгордуму, которая кончилась массовыми задержаниями.

Дело ФБК Алексея Навального

По версии следствия, за последние три года сотрудники Фонда борьбы с коррупцией получили от третьих лиц крупную сумму денег в рублях и иностранной валюте. Эти средства, как утверждает СКР, были получены преступным путем, о чем в ФБК сразу знали. Для легализации этих денег соучастники якобы через банкоматы внесли их на расчетные счета нескольких банков, после чего зачислили на текущие расчетные счета ФБК.

По ходатайству СКР арестовали счета ФБК, а в самой организации и по домашним адресам ее сотрудников прошли обыски. Еще одна серия обысков по делу прошла 5 сентября в офисе фонда, студии интернет-телеканала «Навальный live» и штабе политика. Во время следственных действий силовики задержали восемь человек, но всех отпустили после допроса.

На позапрошлой неделе следственные действия прошли уже у 200 человек в 43 российских регионах. Всего Басманный районный суд санкционировал 94 обыска по постановлениям следователя Рустама Габдуллина, который ведет дело по ст. 174 УК, утверждает глава штаба политика Леонид Волков. Такое количество следственных действий Китсинг объясняет тем, что их число не ограничено при проведении предварительного следствия.

Официальная позиция СК по этому вопросу: «<…> в ходе обысков изымаются предметы и документы, имеющие значение для расследования». Учитывая такую формулировку, у силовиков развязаны руки, чтобы выбрать лиц, которые потенциально представляют интерес для следствия, уверен адвокат Китсинг. По словам Гривцова, обыск нередко преследует две цели: во-первых, это силовая психологическая акция, чтобы запугать и подавить волю к сопротивлению, а во-вторых, в ходе обыска можно найти какие-либо запрещенные предметы и «подкрепить хлипкие доказательства по основному делу новым железобетонным эпизодом», объясняет бывший следователь.

Судебные перспективы самого дела выглядят сомнительно, учитывая фабулу, озвученную в СМИ, уверяет Гривцов. Он обращает внимание, что до сих пор нет уголовного дела о преступном завладении имуществом, которое в дальнейшем якобы было легализовано.

Нужна ли нам эта норма

В экспертном сообществе нет единого мнения о правильности состава в сегодняшнем виде. Бывший зампред комитета Госдумы по гражданскому, уголовному, арбитражному и процессуальному законодательству Андрей Назаров даже предлагал убрать из УК ст. 174.1 – «Легализация (отмывание) денежных средств». Он объяснял это тем, что по этой норме сейчас карают строже, чем за умышленное убийство с отягчающими обстоятельствами. Но далеко не все согласны с подходом экс-депутата. Во-первых, потому что «отмывание» незаконных денег является преступлением международного характера. А также входит в госстратегию по борьбе с легализацией преступных доходов, добавляет Александр Иноядов, адвокат юридической компании BMS Law Firm BMS Law Firm Федеральный рейтинг. .

Основная проблема в другом. На практике силовики считают легализацией любое распоряжение незаконными средствами. Такая ситуация опасна, потому что обвиняемого дважды наказывают за одно и то же, объясняет Кудрявцев. Исправить это не получится «приложением подорожника», отменой какой-то статьи или изменением размера ущерба, уверен юрист. Законодателю надо четко разъяснить, что такое «придание правомерного вида владению, пользованию и распоряжению» преступным имуществом или деньгами, резюмирует эксперт.

Материал является совместным проектом «ОВД-Инфо» и «Право.ru».

- Алексей Малаховский

- Уголовный процесс

Ответственность ИП за обналичивание денежных средств

Обнаружение контрольными органами фактов нарушения оборота наличных средств хозяйствующими субъектами ведет к наступлению ответственности согласно нормам действующего российского законодательства. Прежде всего, наказание предусмотрено для участвующих в мошенничестве должностных лиц. Банкам, способствующим незаконному отмыванию денег, грозит официальный отзыв лицензии.

Обналичка денег через ИП – ответственность по статьям УК РФ:

- Стат. 171 – осуществление незаконного предпринимательства ведет к максимальному наказанию в виде ареста до полугода или штрафу до 300000 руб.

- Стат. 174 – мошенническое отмывание средств в зависимости от размера ведет к максимальному привлечению к принудительным работам до 5 лет или наложению штрафа до 1000000 руб. Точные меры ответственности зависят от факта сговора лиц и совокупной суммы нелегального отмывания денег.

- Стат. 198 – умышленное уклонения гражданина от оплаты налоговых обязательств и сборов ведет к максимальным штрафам до 500000 руб. или аресту до 3 лет.

- Стат. 199.2 – заведомо умышленное сокрытие подлежащих налогообложению средств влечет наложение штрафа до 2000000 руб. максимально или арест до 7 лет.

- Стат. 327 – подделка документации, в том числе ведет к наказанию должностных лиц в виде ареста до полугода или исправительным работам до 2 лет.

Вывод – в этой статье мы рассмотрели, какая ответственность за обнал через ИП предусмотрена уголовным законодательством РФ. Состав преступлений приведен в соответствии с нормами действующего уголовного и гражданского законодательства России. Если совершенное деяние может быть квалифицировано как административное, применяются нормы стат. 15.30 КоАП – штраф до 50000 руб. на должностных лиц или отстранение от должности до 2 лет.

Выдача средств под отчет

Это не универсальный способ получения наличных средств, а скорее возможность покрыть небольшие расходы учредителя средствами компании. Все траты обязательно нужно подкреплять документами — чеками, актами, накладными, др.

Использование подотчетных средств и представительские расходы возможны в таких случаях:

- приобретение оборудования для обстановки офиса;

- покупка техники, компьютеров, смартфонов для руководства компании;

- оплата расходов на проезд и проживание в РФ или в другой стране, направленных на налаживание бизнес-связей организации;

- оплата обедов в ресторане, развлекательных мероприятий, совершенных для привлечения инвесторов и улучшения имиджа компании, др.

Все документы, доказывающие направленность этих трат на повышение прибыльности бизнеса, нужно собирать и хранить. Поскольку такие затраты уменьшают налогооблагаемую базу, то ФНС пристально следит за целесообразностью подобных расходов.

Вывод

Мы выделили пять основных способов законно обналичить деньги компании. Каждый из них имеет как преимущества, так и недостатки. Особое внимание стоит уделить финансовым потерям при обналичивании — некоторые способы предполагают оплату комиссии банка, которая может составлять максимум пару процентов от запрашиваемой суммы, в то время как другой способ предполагает оплатить налог со всей суммы, а может быть и страховые взносы.

С учетом вышеизложенного рекомендуем при выборе способа обналичивания взвешивать все «за» и «против» и вне зависимости от требований законодательства собирать документы, подтверждающие те или иные расходы компании.