СТ 174 УК РФ.

1. Совершение финансовых операций и других сделок с денежными средствами или иным имуществом, заведомо приобретенными другими лицами преступным путем, в целях придания правомерного вида владению, пользованию и распоряжению указанными денежными средствами или иным имуществом — наказывается штрафом в размере до ста двадцати тысяч рублей или в размере заработной платы или иного дохода осужденного за период до одного года.

2. То же деяние, совершенное в крупном размере, — наказывается штрафом в размере до двухсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет, либо принудительными работами на срок до двух лет, либо лишением свободы на срок до двух лет со штрафом в размере до пятидесяти тысяч рублей или в размере заработной платы или иного дохода осужденного за период до трех месяцев либо без такового.

3. Деяния, предусмотренные частью первой или второй настоящей статьи, совершенные: а) группой лиц по предварительному сговору; б) лицом с использованием своего служебного положения, — наказываются принудительными работами на срок до трех лет с ограничением свободы на срок до двух лет или без такового и с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового либо лишением свободы на срок до пяти лет со штрафом в размере до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до трех лет или без такового, с ограничением свободы на срок до двух лет или без такового и с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

4. Деяния, предусмотренные частью первой или третьей настоящей статьи, совершенные: а) организованной группой; б) в особо крупном размере, — наказываются принудительными работами на срок до пяти лет с ограничением свободы на срок до двух лет или без такового и с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового либо лишением свободы на срок до семи лет со штрафом в размере до одного миллиона рублей или в размере заработной платы или иного дохода осужденного за период до пяти лет или без такового, с ограничением свободы на срок до двух лет или без такового и с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до пяти лет или без такового.

Примечание. Финансовыми операциями и другими сделками с денежными средствами или иным имуществом, совершенными в крупном размере, в настоящей статье и статье 174.1 настоящего Кодекса признаются финансовые операции и другие сделки с денежными средствами или иным имуществом, совершенные на сумму, превышающую один миллион пятьсот тысяч рублей, а в особо крупном размере — шесть миллионов рублей.

Комментарий к Ст. 174 Уголовного кодекса

1. Предмет преступления — денежные средства, ценные бумаги в российской и иностранной валюте, иное движимое и недвижимое имущество, приобретенное заведомо преступным путем, имущественные права.

Заведомость означает, что субъекту достоверно известно, что он использует средства или иное имущество, которые были получены другим лицом в виде дохода от преступной деятельности.

Факт преступного приобретения денежных средств или иного имущества должен быть установлен. Сделать это возможно как во время, так и до судебного процесса, рассматривающего уголовное дело об отмывании преступных доходов (п. 4 — 5 Постановления Пленума Верховного Суда РФ от 7 июля 2015 г. N 32 «О судебной практике по делам легализации (отмывании) денежных средств или иного имущества, приобретенных преступным путем и о приобретении или сбыте имущества, заведомо добытого преступным путем»).

2. Финансовая операция как сделка отличается от иных сделок только тем, что она связана с обращением денег, ценных бумаг и платежных документов через банки или иные кредитные организации.

Другие сделки с денежными средствами или имуществом представляют собой совершение любых гражданско-правовых сделок (дарение, мена, купля-продажа и т.д.), а равно создание видимости таких сделок.

В ч. 1 ст. 174 УК не определена минимальная стоимость легализуемого имущества, поэтому для привлечения к уголовной ответственности достаточно совершить одну финансовую или другую сделку, не оцениваемую как малозначительное деяние (ч. 2 ст. 14 УК).

3. Субъективная сторона характеризуется прямым умыслом и специальной целью — придание правомерного вида владению, пользованию и распоряжению указанными денежными средствами или имуществом.

4. Субъектом преступления не может быть лицо, которое участвовало в совершении первичного (основного) преступления, поскольку его действия охватываются ст. 174.1 УК.

5. Под лицом, использующим свое служебное положение при легализации (отмывании) денежных средств или иного имущества, заведомо приобретенных преступным путем, понимается должностное лицо, служащий, а также лицо, выполняющее управленческие функции в коммерческой или иной организации.

Второй комментарий к Ст. 174 УК РФ

1. Судебное толкование составов легализации дано в постановлении ПВС РФ от 07.07.2015 № 32 «О судебной практике по делам о легализации (отмывании) денежных средств или иного имущества, приобретенных преступным путем, и о приобретении или сбыте имущества, заведомо добытого преступным путем», с изм. от 26.02.2019 (далее — постановление 2015 г.).

2. Предмет — денежные средства или иное имущество, приобретенные преступным путем. По разъяснению Пленума ВС 2015 г., это не только денежные средства или иное имущество, незаконное приобретение которых — признак конкретного состава преступления (например, хищения, получения взятки), но и денежные средства или иное имущество, полученные в качестве материального вознаграждения за совершенное преступление (например, за убийство по найму) либо в качестве платы за сбыт предметов, ограниченных в гражданском обороте. При этом, исходя из положений ст. 1 Конвенции Совета Европы об отмывании, выявлении, изъятии и конфискации доходов от преступной деятельности и о финансировании терроризма от 16 мая 2005 г. и с учетом Рекомендации 15 ФАТФ предметом преступлений, предусмотренных статьями 174 и 174.1 УК РФ, могут выступать в том числе и денежные средства, преобразованные из виртуальных активов (криптовалюты), приобретенных в результате совершения преступления (п. 1 постановления 2015 г.).

3. Если имущество, приобретенное преступным путем (в результате совершения преступления), ограничено законом в гражданском обороте и ответственность за его незаконный оборот предусмотрена одной из статей Особенной части УК (в частности, статьями 186, 191, 220, 222, 222.1, 228.1), то совершение с ним сделки в целях придания правомерного вида владению, пользованию и распоряжению следует квалифицировать только по соответствующей статье как приобретение либо сбыт оружия, боеприпасов, наркотических средств и т.д. без совокупности со статьями 174 и 174.1 УК. Последующее совершение в указанных целях финансовых операций и сделок с денежными средствами, полученными в результате преобразования такого имущества (к примеру, с денежными средствами, приобретенными в результате продажи наркотического средства), образует объективную сторону преступлений, предусмотренных ст. 174 или ст. 174.1 УК (п. 2 постановления 2015 г.).

4. При смешении не имеющих индивидуально-определенных признаков денежных средств или иного имущества, приобретенных преступным путем (в результате совершения преступления), с однородным правомерно приобретенным имуществом (например, при зачислении на банковский счет денежных средств из разных источников) последующее совершение финансовых операций или сделок с таким имуществом подлежит квалификации по ст. 174 или ст. 174.1 УК в размере, соответствующем сумме денежных средств либо стоимости иного имущества, приобретенных преступным путем (в результате совершения преступления) (п. 3 постановления 2015 г.).

5. Вывод суда о преступном характере приобретения имущества, наряду с иными материалами уголовного дела, может основываться на: обвинительном приговоре по делу о конкретном преступлении, предусмотренном одной из статей Особенной части УК (об основном преступлении); постановлении органа предварительного расследования о прекращении уголовного дела (уголовного преследования) за совершение основного преступления в связи со смертью лица, подлежащего привлечению к уголовной ответственности, в связи с недостижением лицом возраста уголовной ответственности, в связи с истечением сроков давности уголовного преследования, в случаях, предусмотренных п. 6 ч. 1 ст. 24 УПК, в связи с примирением сторон, вследствие акта об амнистии, в связи с деятельным раскаянием, а также по основаниям, предусмотренным ст. 28.1 УПК РФ, если материалы уголовного дела содержат доказательства, свидетельствующие о наличии события и состава основного преступления, и органом предварительного расследования дана им соответствующая оценка, и т.д. (п. 4 постановления 2015 г.).

6. Принципиально важно, что сам субъект преступления, предусмотренного ст. 174 УК, не участвовал в совершении преступлений, доходы от которых легализуются; они совершены другими лицами, однако субъекту легализации должно быть известно о преступном происхождении денежных средств или иного имущества.

7. Объективная сторона состоит в легализации (отмывании) денежных средств или иного имущества, приобретенных другими лицами преступным путем.

Под легализацией (отмыванием) доходов, полученных преступным путем, следует понимать придание правомерного вида владению, пользованию или распоряжению денежными средствами или иным имуществом, полученными в результате совершения преступлений, за названными исключениями.

8. Легализация заключается в совершении финансовых операций и других сделок с денежными средствами или иным имуществом. Согласно п. 6 постановления 2015 г., под финансовыми операциями могут пониматься любые операции с денежными средствами (наличные и безналичные расчеты, кассовые операции, перевод или размен денежных средств, обмен одной валюты на другую и т.п.). К сделкам могут быть отнесены действия, направленные на установление, изменение или прекращение гражданских прав и обязанностей, а равно на создание видимости возникновения или перехода гражданских прав и обязанностей. При этом, по смыслу закона, указанные финансовые операции и сделки заведомо для виновного маскируют связь легализуемого имущества с преступным источником его происхождения (основным преступлением).

Ответственность наступает и при совершении одной финансовой операции или сделки с денежными средствами или иным имуществом, приобретенными преступным путем (в результате совершения преступления), если будет установлено, что такое деяние было совершено с целью придания правомерного вида владению, пользованию и распоряжению указанными денежными средствами или иным имуществом (например, заключение договора купли-продажи объекта недвижимости, преступное приобретение которого маскируется заведомо подложными документами о праве собственности на данный объект) (п. 7 постановления 2015 г.).

9. Преступления, предусмотренные ст.ст. 174 и 174.1 УК, совершенные путем финансовых операций, следует считать оконченными с момента, когда лицо, действуя с указанной в данных статьях целью, непосредственно использовало преступно полученные денежные средства для расчетов за товары или размена либо предъявило (передало) банку распоряжение о переводе денежных средств и т.п. В тех случаях, когда названные преступления совершались путем сделки, их следует считать оконченными с момента фактического исполнения виновным лицом хотя бы части обязанностей или реализации хотя бы части прав, которые возникли у него по совершенной сделке (например, с момента передачи виновным лицом полученных им в результате совершения преступления денежных средств или иного имущества другой стороне договора вне зависимости от того, получено ли им встречное исполнение по сделке). Если же в целях придания правомерного вида владению, пользованию и распоряжению денежными средствами или иным имуществом, приобретенными преступным путем (в результате совершения преступления), создается лишь видимость заключения сделки с имуществом, тогда как в действительности фактическая передача имущества по ней не предполагается, то преступления, предусмотренные ст.ст. 174 и 174.1 УК, следует считать оконченными с момента оформления договора между виновным и иным лицом (например, с момента подписания договора об оплате услуг, которым маскируется преступное приобретение соответствующих денежных средств) (п. 8 постановления 2015 г.).

10. На признание преступления оконченным не влияет то обстоятельство, что финансовые операции или сделки осуществлялись в условиях оперативнорозыскного мероприятия, проводимого в соответствии с ФЗ от 12 августа 1995 г. № 144-ФЗ «Об оперативно-розыскной деятельности».

11. Субъективная сторона характеризуется прямым умыслом и специальной целью — придать правомерный вид владению, пользованию и распоряжению денежными средствами или иным имуществом.

Под целью придания правомерного вида владению, пользованию и распоряжению денежными средствами или иным имуществом, приобретенными преступным путем (в результате совершения преступления), как обязательным признаком составов преступлений, предусмотренных статьями 174 и 174.1 УК РФ, следует понимать сокрытие преступного происхождения, местонахождения, размещения, движения имущества или прав на него. Данная цель может быть установлена на основании фактических обстоятельств дела, указывающих на характер совершенных финансовых операций или сделок, а также иных сопряженных с ними действий виновного лица и его соучастников, направленных на сокрытие факта преступного приобретения имущества и обеспечение возможности его свободного оборота (п. 10 постановления 2015 г.).

О направленности умысла на легализацию денежных средств или иного имущества, приобретенных преступным путем (в результате совершения преступления), не свидетельствует распоряжение ими в целях личного потребления (приобретение продуктов питания, товаров первой необходимости, получение бытовых услуг и т.п.). В зависимости от конкретных обстоятельств дела совершение таких действий может быть квалифицировано по ст. 175 УК или охватываться статьей Особенной части УК, предусматривающей ответственность за основное преступление (п. 11 постановления 2015 г.).

Виновное лицо должно заведомо знать о преступном происхождении имущества, с которым совершало финансовые операции и другие сделки. При этом, по смыслу закона, оно может быть не осведомлено о конкретных обстоятельствах основного преступления (п. 19 постановления 2015 г.).

12. Субъектом является лицо, достигшее возраста 16 лет, не участвовавшее в приобретении денежных средств или имущества преступным путем: действующее от имени или по поручению владельца преступно нажитого имущества; любое другое лицо, сознающее, что совершает финансовую операцию или сделку, направленную на легализацию (отмывание) денег или имущества, полученных заведомо преступным путем (п. 13 постановления 2015 г.).

13. При совместной легализации денежных средств или иного имущества, приобретенных преступным путем (в результате совершения преступления), участвующее в совершении такой сделки лицо, которое до этого непосредственно приобрело указанное имущество в результате совершения им преступления, несет ответственность по ст. 174.1 УК, а лицо, которое данное имущество в результате совершения основного преступления не приобретало, — по ст. 174 УК (п. 14 постановления 2015 г.).

14. В ч.ч. 2—4 ст. 174 УК предусмотрена повышенная ответственность за легализацию при наличии отягчающих обстоятельств.

Финансовая сфера

Общие виды нарушений

Постановление Пленума Верховного Суда РФ от 07.07.2015 № 32 определяет следующие виды нарушений:

• приобретение недвижимого имущества, произведений искусства, предметов роскоши и т.п. при условии осознания и сокрытия виновным преступного происхождения денежных средств, за счет которых такое имущество приобретено;

• совершение сделок по отчуждению имущества, приобретенного преступным путем (в результате совершения преступления), в отсутствие реальных расчетов или экономической целесообразности в таких сделках;

• фальсификация оснований возникновения прав на денежные средства или иное имущество, приобретенные преступным путем (в результате совершения преступления), в том числе гражданско-правовых договоров, первичных учетных документов и т.п.;

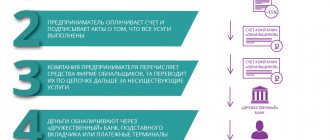

• совершение финансовых операций или сделок по обналичиванию денежных средств, приобретенных преступным путем (в результате совершения преступления), в том числе с использованием расчетных счетов или счетов физических лиц, не осведомленных о преступном происхождении соответствующих денежных средств;

• совершение финансовых операций или сделок с участием подставных лиц, не осведомленных о том, что задействованные в соответствующих финансовых операциях и сделках денежные средства и иное имущество приобретены преступным путем (в результате совершения преступления);

• совершение внешнеэкономических финансовых операций или сделок с денежными средствами и иным имуществом, приобретенными преступным путем (в результате совершения преступления), осуществляемых при участии контрагентов, зарегистрированных в офшорных зонах;

• совершение финансовых операций или сделок с использованием электронных средств платежа, в том числе принадлежащих лицам, не осведомленным о преступном происхождении электронных денежных средств.

Цель придания правомерного вида владению, пользованию и распоряжению денежными средствами или иным имуществом, приобретенными преступным путем (в результате совершения преступления), как обязательный признак составов преступлений, предусмотренных ст. 174 и 174.1 УК РФ, может быть установлена на основании фактических обстоятельств дела, указывающих на характер совершенных финансовых операций или сделок, а также иных сопряженных с ними действий виновного лица и его соучастников, направленных на сокрытие факта преступного приобретения имущества и обеспечение возможности его свободного оборота.

В Определении Верховного Суда РФ от 04.06.2013 № 44-КГ13-1 суд также отнес к признакам отмывания денежных средств подписание документов неуполномоченным лицом. Неуполномоченным является лицо, не имевшее на момент заключения сделки полномочий на заключение этой сделки, при этом заключение сделки неустановленным лицом имеет те же правовые последствия, что и заключение сделки неуполномоченным лицом, поскольку последующее одобрение сделки порождает для одобрившего ее лица все правовые последствия.

О факте сокрытия средств могут свидетельствовать показания свидетелей, например директоров. В Решении Арбитражного суда Волгоградской области от 11 января 2022 года по делу № А12-23177/2014 суд основывался на показаниях, данных на допросе учредителей и директоров. Допрошенный в качестве свидетеля Евтехов С.А. указал, что с учредителем ООО «Квантум В» он не знаком; организацию зарегистрировал на свое имя по просьбе Коломыцева С.Д..; в организации не работал; документы подписывал; также подписывал доверенность на имя Коломыцева Д.С.; ООО «ТопАгро» ему не знакомо. Таким образом, Евтехов С.А. свою причастность к реальной деятельности ООО «Квантум В» отрицал.

А сами сделки были признаны ничтожными. В соответствии со ст. 169 ГК РФ сделка, совершенная с целью заведомо противной основам правопорядка или нравственности, ничтожна. При этом данная норма одним из квалифицирующих признаков ничтожности сделки предполагает наличие умысла лишь у одной из сторон. В силу п. 1 ст. 166 ГК РФ ничтожная сделка является недействительной независимо от признания ее таковой судом, а в соответствии с п. 1 ст. 167 ГК РФ недействительная сделка не влечет юридических последствий, к которым относятся отнесение уплаченных по ничтожной сделке сумм на себестоимость реализованной продукции и возмещение НДС, предъявленного к уплате по ничтожной сделке. При этом, как предусмотрено в п. 2 этой же статьи, суд вправе применить такие последствия по собственной инициативе.

В случае наличия признаков незаконного отчуждения имущества сотрудник банка должен отказать в осуществлении незаконной операции.

В Постановлении Двенадцатого Арбитражного Апелляционного суда от 15 сентября 2022 года по делу № А14-1877/2017 суд признал правомерным отказ в операции. По договору было передано в качестве инвестиций строительства мини-завода по переработке углеводородного сырья с реконструкцией и перепрофилированием существующих зданий, расположенного по адресу: Воронежская область, р.п. Панино, ул. Железнодорожная, № 2 «д», собственником которого являлся ООО «Модуль», денежные средства в размере 300 569 500 рублей.

В ходе мероприятий налогового контроля была собрана совокупность обстоятельств, свидетельствующих о получении ООО «ТопАгро» необоснованной налоговой выгоды по НДС:

— недостоверность и необоснованность сведений, содержащихся в представленных налогоплательщиком документах: счетах-фактурах, справках о стоимости выполненных работ, актах о приемке выполненных работ;

— осуществление транзитных платежей между участниками хозяйственных операций;

— неуплата НДС, либо уплата налога в минимальных размерах;

— значительные расхождения между суммами, отраженными в декларациях, и суммами, фактически проходящими по расчетным счетам в банках;

— согласованность действий должностных лиц, направленных на получение необоснованной налоговой выгоды в виде вычетов по НДС, подтвержденная материалами уголовных дел.

Фальсификация оснований возникновения прав на денежные средства или иное имущество, приобретенные преступным путем, в том числе гражданско-правовых договоров, первичных учетных документов, регистров бухгалтерского учета является достаточно серьезным нарушением, и такое нарушение ведет к уголовным наказаниям.

Например, по Приговору Первомайского районного суда Приморского края по уголовному делу № 1-28/2010 на основании решения следственного органа Т. было поручено уничтожить вещественное доказательство по уголовному делу о незаконном предпринимательстве — рыбопродукцию минтая общей массой 39 8536 кг. Создав видимость исполнения решения следственного органа, Т. присвоила себе указанную продукцию. Далее, используя подконтрольные , Т. заключила договоры поставки указанной рыбопродукции ООО «Уральский рыбный двор», при этом подделала качественные удостоверения, сертификаты соответствия, ветеринарные свидетельства и другие документы, выдав указанную рыбопродукцию за легальный товар, принадлежащий подконтрольным . За поставку рыбопродукции ООО «Уральский рыбный двор» заплатило 11,2 млн. рублей. Приговором Первомайского районного суда Приморского края Т. осуждена по п. «б» ч. 3 ст. 174.1 УК РФ.

Иные виды нарушений, прямо не предусмотрены в законе 115-ФЗ

Конкретные виды нарушений в законодательстве о легализации не предусмотрены, и не все виды нарушений поименованы в Постановлении Пленума Верховного Суда РФ от 07.07.2015 № 32.

1. Неправомерное привлечение иностранного гражданина

В Определении от 26 апреля 2022 года по делу № А56-60428/2018 суд принял решение не в пользу юридического лица. Основанием для привлечения к ответственности послужил установленный административным органом факт привлечения обществом к трудовой деятельности в качестве подсобного рабочего при укладке тротуарной плитки на объекте общества (территория ярмарки «Юнона») иностранного гражданина, не имеющего патента на осуществление трудовой деятельности на территории города Санкт-Петербурга. Руководствуясь положениями Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации», положениями ст. 16, и 67 Трудового кодекса Российской Федерации, суды пришли к выводу о наличии в действиях общества состава административного правонарушения, предусмотренного ч. 1 ст. 18.15 Кодекса Российской Федерации об административных правонарушениях.

2. Нарушения в области азартных игр

В Определении Верховного Суда от 12 апреля 2022 года по делу № А40-146430/2018 суд выявил нарушения в области азартных игр.

Основанием для привлечения к ответственности послужили выводы административного органа о неисполнении обществом требований законодательства о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, поскольку обществом не обеспечен надлежащий внутренний контроль и не проведена идентификация клиента — физического лица, общество приняло интерактивную ставку от физического лица без его идентификации.

Оценив представленные доказательства, руководствуясь положениями Федерального закона от 29.12.2006 № 244-ФЗ «О государственном регулировании деятельности по организации и проведению азартных игр и о внесении изменений в некоторые законодательные акты Российской Федерации», Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», суды пришли к выводу о наличии в действиях общества состава правонарушения, ответственность за которое предусмотрена ч. 1 ст. 15.27 Кодекса Российской Федерации об административных правонарушениях.

3. Необычный характер операций

В Определении Верховного Суда от 13 марта 2022 года по делу № А14-8138/2017 суды пришли к выводу о соответствии действий ответчика требованиям законодательства о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, поскольку по счету клиента проводились операции, имеющие необычный характер в отсутствие трудовых договоров истца с лицами, заработная плата которых соответствовала бы размерам перечисленных им средств, доказательств произведения обязательных отчислений в фонды.

Нарушения банка, а не клиента

Постановление Девятого арбитражного апелляционного суда от 26.05.2017 № 09АП-19461/2017 по делу № А40-251329/16 является примером злоупотребления со стороны банка, когда нарушения законодательства о легализации не было, но при этом банк списал денежные средства.

12.10.2016 в адрес клиента по системе «IBANK 2» поступил запрос о предоставлении документов и информации, предусмотренных Федеральным законом от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», в срок до 17.10.2016. Запрос не имел ни подписи, ни печати, ни указания адресата.

13.10.2016 ООО «ИнтерКомп» направило в банк заявление о расторжении договора банковского счета. Заявление принято 13.10.2016, о чем свидетельствует соответствующая отметка Банка на заявлении.

21.10.2016 с расчетного счета ООО «ИнтерКомп» в пользу Банка были списаны денежные средства в размере 500 000 рублей в качестве штрафа за непредоставление документов и информации, предусмотренных Федеральным законом от 07.08.2001 № 115-ФЗ.

Согласно п. 8.2 упомянутой Инструкции после прекращения договора банковского счета приходные и расходные операции по счету клиента не осуществляются, за исключением операций, предусмотренных п. 8.3 настоящей Инструкции; денежные средства, поступившие клиенту после прекращения договора банковского счета, возвращаются отправителю.

После прекращения договора банковского счета до истечения семи дней после получения соответствующего письменного заявления клиента остаток денежных средств банк выдает с банковского счета клиенту наличными денежными средствами либо осуществляет перевод денежных средств платежным поручением (п. 8.3 Инструкции).

В рассматриваемом случае списанные со счета клиента 500 000 рублей представляют собой штраф. Однако действующим законодательством право кредитной организации на взимание с клиента штрафа не предусмотрено.

Более того, согласно п. 4 Информационного письма Президиума ВАС РФ от 13.09.2011 № 147, кредитная организация имеет право на получение отдельного вознаграждения (комиссии) наряду с процентами за пользование кредитом в том случае, если оно установлено за оказание самостоятельной услуги клиенту; в остальных случаях суд оценивает, могут ли указанные комиссии быть отнесены к плате за пользование кредитом. Указанное разъяснение в равной мере подлежит применению и к правоотношениям, связанным с обслуживанием по договору банковского счета в силу аналогии закона (ч. 5 ст. 3 АПК РФ, ст. 6 ГК РФ).

Аналогичный вывод сделан в Определении Верховного Суда от 6 мая 2019 года по делу № А40-45858/2018. Разрешая спор по существу, суды руководствовались положениями ст. 309, 310, 845, 851, 859 Гражданского кодекса Российской Федерации, Федеральным законом от 02.12.1990 № 395-1 «О банках и банковской деятельности», положениями Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» и пришли к выводу о наличии оснований для возврата неосновательно списанных с расчетного счета истца денежных средств.

В Определении Верховного суда от 15 апреля 2022 года по делу № А76-3461/2018 суд не поддержал банк в том, что операции клиента имели подозрительный характер. Доводы банка не подтверждены, поэтому суды сочли принятые банком меры не соответствующими ст. 859 Гражданского кодекса Российской Федерации и нормам Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Технические ошибки банка, не являющиеся нарушениями

Если в рамках проводимой проверки в соответствии с Законом 115-ФЗ специалисты банка не смогли завести платежные поручения в систему, то это не является нарушением со стороны банка.

Такой вывод сделан в Определении Верховного суда от 16 мая 2019 года по делу № А53-5697/2018.

Разрешая спор, окружной суд исходил из того, что на момент предъявления платежных поручений банком в отношении клиента проводились мероприятия, предусмотренные Федеральным законом от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», в связи с чем сотрудники банка не смогли по технической причине завести в программный комплекс представленные платежные поручения клиента, данное нарушение не является основанием для признания действий банка незаконными.

Плюсы для банков

Банки могут самостоятельно разрабатывать локальные акты и устанавливать собственные нормы и требования к клиентам. Для банка очень важно идентифицировать клиента, установить, совершена ли сделка в рамках правил делового оборота или является фиктивной. Очень важно увидеть притворные и мнимые сделки.

В настоящее время правовое поле становится более прозрачным в части идентификации клиентов, деятельности игровых сетей, строительных организацией. Например, масштабные изменения были внесены в законодательство о долевом строительстве, и теперь банки видят взаимодействие заказчика, застройщика и генерального подрядчика путем отслеживания цепочки транзакций по специальным путям.

Кроме того, были внесены поправки в правовое регулирование самозанятых граждан, и теперь у банка не должно возникать вопросов, нужно ли блокировать счет самозанятого при поступлении денежных средств на карту.

Минусы для банков

Банки не могут устанавливать штрафные санкции за несоблюдение Закона № 115-ФЗ, поскольку в этом случае суд признает такие санкции не соответствующими законодательству.

Поскольку Закон № 115-ФЗ не содержит конкретных критериев для отказа в банковской операции, банк фактически не защищен в спорах с клиентами. Кроме того, в настоящее время созданы специальные комиссии на уровне Центробанка, которые осуществляют контроль над деятельностью банка и проводят фактически дополнительную проверку. 05.04.2018 Минюст РФ зарегистрировал Указание ЦБ РФ от 30.03.2018 № 4760-У «О требованиях к заявлению, составе межведомственной комиссии, порядке и сроках рассмотрения межведомственной комиссией заявления и документов…», определяющее процедуру рассмотрения заявлений клиентов в порядке обжалования отказа в проведении операции или открытии счета банком, страховщиком, ПИФом и другими организациями, подконтрольными ЦБ РФ, которые именуются в документе «финансовыми организациями». Такая комиссия не оставит без внимания обращение клиента и обязательно его рассмотрит. В соответствии с п. 13.5, 13.6 ст. 7 Закона «О противодействии легализации…» от 07.08.2001 № 115-ФЗ (в редакции Закона от 29.12.2017 № 470-ФЗ, действующей с 30.03.2018) общий срок рассмотрения межведомственной комиссией заявления и документов и (или) сведений, представленных заявителем, не может превышать 20 рабочих дней со дня обращения заявителя. По результатам его рассмотрения принимается решение об отсутствии оснований для принятия решения об отказе от проведения операции или об отказе в открытии счета (вклада) либо решение об отсутствии оснований для пересмотра решения.

Но кроме комиссии Центробанка риски существуют и при рассмотрении дела в суде. Даже при помощи предоставленных бумаг банк не смог доказать, что у него имелись основания для отказа в исполнении платежного поручения (Решение Арбитражного суда Амурской области от 8 апреля 2016 года по делу № А04-74/2016, Постановление Шестого арбитражного апелляционного суда от 21 июня 2016 года № 06АП-2630/2016).

Рекомендации банкам

Банкам необходимо иметь реальную возможность четко разграничивать операции по внесению средств на банковский счет и перевод без открытия счета, поскольку эти операции подчиняются разным правовым режимам. Так, при осуществления перевода без открытия банковского счета на сумму, не превышающую 15 000 рублей, не требуется осуществлять процедуру идентификации клиента банка, что предусмотрено ч. 12 ст. 7.2 Федерального закона от 7 августа 2001 года № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем и финансированию терроризма». Между тем при осуществлении кассовой операции налоговый орган в настоящее время видит и отслеживает все платежи.

Очень важно особое внимание уделять конечному выгодоприобретателю, будь то договор или сделка по отчуждению имущества.

Выгоприобретателем может быть как физическое, так и юридическое лицо, которое получает выгоду от действий клиента в рамках заключенного договора (проводимой операции), т.е. получающее выгоду не от деятельности клиента как такового, а от конкретной сделки.

Под бенефициарным владельцем понимается физическое лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие в капитале более 25%) клиентом — юридическим лицом либо имеет возможность контролировать действия клиента. Слова «имеет возможность контролировать действия клиента» относятся к клиенту — юридическому и к клиенту — физическому лицу.

Организация принимает решение о признании физического лица бенефициарным владельцем при наличии у такого лица возможностей контролировать действия клиента с учетом, в частности, следующих факторов:

— физическое лицо прямо или косвенно (через третьих лиц) имеет преобладающее участие более 25% в капитале клиента или 25% общего числа акций клиента с правом голоса;

— физическое лицо имеет право (возможность) на основании договора с клиентом оказывать прямое или косвенное (через третьих лиц) существенное влияние на решения, принимаемые клиентом, в частности использовать свои полномочия в целях оказания влияния на величину дохода клиента, в интересах физического лица клиентом устанавливаются деловые отношения, физическое лицо имеет возможность воздействовать на принимаемые клиентом решения об осуществлении сделок, включая существенные условия сделок, а также финансовых операций;

— иные, самостоятельно определяемые организацией факторы, на основании которых физическое лицо будет квалифицировано в качестве бенефициарного владельца.

При обращении клиента с требованием об осуществлении операции по зачислению денежных средств на его счет действия организации, осуществляющей операции с денежными средствами или иным имуществом, будут основываться на положениях п. 10 ст. 7 Федерального закона № 115-ФЗ, согласно которым такая организация не вправе отказать клиенту в совершении данной операции.

Если клиент организации, осуществляющей операции с денежными средствами или иным имуществом, в отношении которого данной организацией применены меры по замораживанию (блокированию) денежных средств или иного имущества, обращается с требованием об осуществлении операции, не связанной с зачислением денежных средств на его счет, такая организация, руководствуясь абзацем первым п. 10 ст. 7 Федерального закона № 115-ФЗ, обязана приостановить совершение операции на два рабочих дня со дня, когда распоряжение клиента о ее совершении должно быть выполнено.

Важно также напоминать клиентам, что организации, осуществляющие операции с денежными средствами или иным имуществом, обязаны обновлять информацию о клиентах, представителях клиентов, выгодоприобретателях и бенефициарных владельцах не реже одного раза в год, а в случае возникновения сомнений в достоверности и точности ранее полученной информации — в течение семи рабочих дней, следующих за днем возникновения таких сомнений.

В заключение отметим, что, к сожалению, отсутствие четких критериев вызывает неопределенность и неоднозначность в принятии решений специалистами банков. В результате заложниками ситуации остаются и банки, и клиенты.